実は、M&Aには色々なやり方がありますが、代表的な手法は以下のようなものがあります。

合併

合併とは読んで字のごとく、複数の会社が結合して一つの会社になることです。会社が結合するというのはどういうことかというと、やや専門的になりますが、それまで別々の法人格を持って事業を行っていた複数の企業の法人格を一つにし、一つの会社となることです。したがって、それまで別々の法人格が所有していた財産や負担していた借金、すなわち債権債務はすべて一つの法人格に包括的に継承されます。よく合併は自然人である人間の結婚に例えられますが、人間であればたとえ結婚しても夫と妻の財産は別々の所有権のままである一方、企業の合併は全てが統合され、一つの法人格となるわけです。人間の結婚よりも重大な事象ですね。仮にAとBという会社が合併した場合、AがBに借金を隠していたとしても、法的には全く同じ法人になってしまうので、Bもその借金を当然に負うことになってしまうわけです。このように合併は企業にとって重大な影響を及ぼすことになるため、法律によって厳格に手続きが定められています。なお、合併にも、吸収合併と新設合併の二つの手法があります。

日本の会社法では、吸収合併とは、合併の当事者となる会社のうちの一つの会社を存続会社として残し、その余の会社の権利義務を存続会社に承継させて消滅させるものをいう(会社法2条27号)。となっています。例えば、A社を存続会社、B社を消滅会社として両社が合併する場合、A社がB社の権利義務を承継し、権利義務が引き継がれて空っぽになったB社は法人格を消滅させることになるわけです。人間でいうと、AさんがBさんの資産負債をすべて貰い受け、何もなくなったBさんはお亡くなりになるという、ちょっと残酷な話ですね。もちろん、Bさんは新たにAさんとして生き続けるということですが。

新設合併とは、合併の当事者となる各会社を解散して、新たに設立する会社に全て承継させる方式をいう(会社法2条28号)、となっています。例えば、新たに設立されたC社に、A社およびB社の権利義務を承継させ、A社及びB社を消滅させることになります。これは、人間でいうと、AさんとBさんが合体して新たにCさんとなるという、もはやSFの世界の話ですね。

なお、実際の合併では、吸収合併によることがほとんどのようです。これは、新設合併の場合は、株式上場企業の場合には改めて上場申請を要することや、銀行など許認可や事業免許を要する業種では、新設会社による許認可や免許の再取得が必要となるなど、事務手続きの処理が非常に煩雑となるためです。吸収合併も新設合併も結果として生じる経済的影響は同様なので、それならば手続きが楽な方が選ばれるのは当然ですね。

株式譲渡(企業買収)

「株式譲渡」は、合併とは異なり法人格が存続、消滅といった話ではなく、買収する側(買収企業)が買収される側(被買収企業)の発行済株式を買い取ることによって、実質的に被買収企業を支配する手法です。

合併の場合であっても、両社が対等な関係なのか、あるいはどちらか一方が主導権をもった関係なのかは実質的にはありますが、法的にはそれほど区別されていません。しかし、企業買収の方は、買収企業が被買収企業を金銭によって支配下に置く、すなわち主導権がどちらにあるのかがはっきりしています。

したがって、被買収企業の株主は企業買収後においては当然に株式を所有することはなく(売却するので当然です)、全くの外部の第三者となってしまいます。また、社長をはじめとした経営陣も買収側企業が株主総会を支配するため、経営を続けさせてもらえるのかどうなのかも買収企業の一存で決まります。もちろん、こういった話は企業買収前にきちんと話してある程度は決めておくわけです。

一方で、被買収企業も株主・役員が交代しても法人格はそのまま存続します。したがって、資産や負債が所属する先も変わらなければ、許認可や免許などにも全く影響がありません(一部業種には影響がある場合がありますが)。もっと極端には、上場会社でなければ、誰が株主になったか取引先などが知ることもないので、全く従前と同じ営業が継続されるわけです。人間の結婚でたとえると、夫と妻のどちらかが財布を握って主導的な立場とはなるものの、あくまで人格としては別個にそれぞれ存在し、権利も義務もそれぞれが負う、ということになりますね(そんな結婚は嫌ですが)。もちろん、株式が別の第三者に再度売却される、いわば離婚も可能です。

このように「株式譲渡」は、事務手続きも単なる譲渡のため非常にシンプルで、事業の継続性も担保されるため、中小企業においては、M&Aの中で最も一般的な方法と言えます。

株式譲渡によってM&Aを行う場合、買い手は売り手企業をそっくりそのまま「買う」ことになりますので、商圏や許認可等を含めた有形無形の資産をスムーズに引き継げるというメリットがあります。また、売り手企業に万一、簿外債務や重大な法令違反などがあった場合であっても、買収企業が保証をしていない限り、あくまで買収企業は支払った株式の対価の範囲内での責任を負うだけ(有限責任)であり、合併に比べると、それらを引き継いでしまうリスクがないため、比較的安心な手法です。もちろん、有限責任であっても株式の買取代金は安くはないため、買収企業としては企業買収を実行する前に十分なチェックを行うことが必要です。

一方、被買収企業、特にそれまで株式を持っていた創業者からすれば、これまで心血を注いで育ててきた、いわば子供のような自分の会社が存続する上、株主個人に株式の売却代金が入ってくる、という大きなメリットがあります。創業者がハッピーな退職をしたい場合や、ほかの事業を新たに始める際の資金としたい場合などにはうってつけの方法ですね。

合併と買収の多様な手法

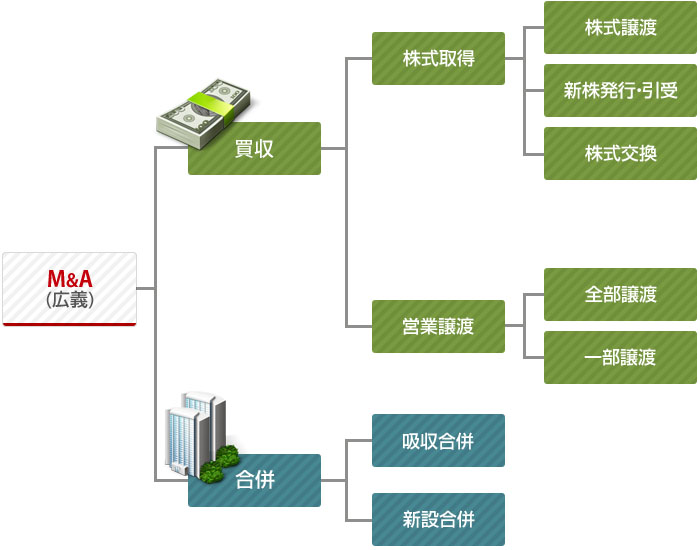

ここまでM&Aの手法として、大まかに合併と買収、に分けて説明してきました。大きな分類としてその二つがあると理解しておけば問題ないかと思いますが、実際の手法は下記の図のように非常に多様な方法があります。

しかしながら、会社経営者としてはM&Aを実行するに当たっては合併するのか、あるいは対象会社の株式を取得(買収)するのか、どちらかを実行するのが良いのかだけを意思決定し、具体的な手法は専門家にお任せすれば十分かと思います。

実際にM&Aを検討している経営者様が、具体的にどういった手法でのM&Aをするのが、法務、税務、会計面で最もスムーズかつリスクなく実行できるのか、をお聞きになりたい方は、当社まで、ぜひお問い合わせください。

KNOWLEDGE

当事務所が提供する基礎知識

-

負債を増やす方法(デ...

法人の資金調達には様々な方法がありますが、その中でもよく使われる方法として「負債を増やす方法」通称「デッドファ […]

-

事業承継・引継ぎ補助...

規模の小さな事業者は、事業承継、事業再編等を契機とする新たな取り組みを補助する「事業承継・引継ぎ補助金」が利用 […]

-

M&Aにお...

M&A(企業の合併・買収)は、企業が発展していくための重要な手段として実践されています。しかし、「M& […]

-

親族内の事業承継

日本の中小企業においては、昨今後継者不足に悩まされている企業が多くあります。この後継者不足が解決できなければ、 […]

-

補助金・助成金

資金調達の方法として活用できるものの一つとして、補助金や助成金があります。この補助金や助成金を活用することで経 […]

-

承継価値の把握と分析...

日本における中小企業は、国内企業の大部分を占めており、昨今その後継者不足が問題として挙げられています。この後継 […]

KEYWORD

よく検索されるキーワード

ABOUT

M&Aとは

「M&A」と言われても、まだまだ一般的にはよく知られていないのではないでしょうか?テレビや新聞の経済ニュースでは頻繁に目にするようにはなりましたが、まだまだ何のことやらわからない方が多いかと思います。

あるいは言葉の意味は人から聞いたり、本やネット等でなんとなく知っているが、具体的にどういうことなのか知らない人が多数かと思います。それも当然のことです。なぜなら、金融機関やM&Aを手掛けるコンサルティング会社以外の事業会社にとっては、M&Aというのは企業にとっての一大イベントでありますし、むしろほとんどの企業は全く縁のないことも多いからです。したがって、M&Aが一般的に知られるはずもないのです。

そこで、M&Aとは何なのか、またM&Aにはどのような手法があり、具体的にどのようなことなのかを、わかりやすくご説明したいと思います。

M&Aの正式な名称は「Mergers and Acquisitions」であり、M&Aとはこれを略した言葉です。Mergersというのは「合併」、Acquisitionsというのが「買収」のことであり、直訳すると「企業の合併と買収」となります。

一般的に「M&A」と言うと、二つ以上の会社を一つの会社としてくっつける、専門的に言うと複数の法人格を一つの法人格に結合する合併およびある会社の全株式を買い取ってしまう買収といった狭義のM&Aだけでなく、ある企業の特定の事業だけを譲渡する営業譲渡や、資本提携(100%ではない株式の取得・増資の引受)なども含めた、広義の資本的取引のことを包括しています。

MERIT&DEMERIT

M&Aのメリット・デメリット

売り手のメリット・デメリット

1. 従業員の確保

現在、日本の中小企業においては後継者不在により、いつまで事業が続けられるか悩んでいる中小企業経営者が多いです。後継者不在が続いた場合、廃業に追い込まれる企業も少なくないでしょう。そうなってしまうと、従業員やその家族、取引先に大きな影響を及ぼしてしまいます。こうした中小企業がM&Aを行うことで、会社を存続させることができ、ひいては従業員の雇用を守ることができます。

また、M&Aの相手先によっては、その会社のネットワークやノウハウを利用することで、再スタートを切ることができるので、後継者不在に悩んでいる中小企業にとっては、きわめて有効かつ迅速な解決を図るための選択肢となります。

2. 企業体質の強化につながる

M&Aを実行しようという買い手会社は、売り手会社に比べると、資金力、人材などの事業基盤の面で安定した企業となります。

M&Aで事業基盤のしっかりした企業との確固とした関係を築くことができれば、今まで不足していた信用力が補完され、資金調達が楽になることもありますし、また相手先のネットワークを利用することで販路を拡大することができるなど、いわゆる事業シナジーの活用ができ、収益力の強化につながることが期待できます。

3. 売り手の経済的メリット

たとえば後継者が不在のため、自社を廃業・清算する場合、現金や有価証券といった金融資産以外の資産である在庫や機械設備などは換金することが困難なばかりか、往々にして処分費用が嵩み、会社をたたむのに残金が残るどころか、追加での費用の支払いが出てしまう可能性も高いものです。

しかしながら、M&Aを実行する企業にとっては、そういった在庫や機械設備は今後の事業遂行にとって価値となる資産となるばかりか、場合によっては収益力を評価していわゆるのれん価値をつけて株式を買い取ってくれることがあります。

この場合、廃業・清算にかかる手間が、M&Aで軽減されるばかりか、場合によっては手元に残る現金が多くなることもあり、引退後の生活のために大きなメリットとなることでしょう。

もし詳細がお聞きになりたい方は、当社まで、ぜひお問い合わせください。

買い手側のメリット・デメリット

1. 既存事業の拡大や事業の多角化ができる

経済が成熟してくると、既存事業における市場規模の拡大というのは自然には見込めなくなるものです。したがって、自社の事業領域においては、他社の市場シェアを奪うほか売上の拡大が見込めなくなってきますが、これは簡単な話ではありません。

そこで自社の経営戦略やニーズにマッチした企業とのM&Aを実行することによって、自社の事業規模を拡大し、市場シェアを一気に拡大することが可能となります。

また、自社の既存事業の売上が伸び悩んでいる場合は、他の領域への進出、すなわち事業の多角化、新地域への進出という事業戦略を取ることが多いかと思います。しかしながら、ノウハウがない事業に新規に進出する場合は、よほどの事業シナジーがない限り、失敗のリスクが高くなります。そこで、すでにある他業界の会社をM&Aすることで、対象企業の事業ノウハウばかりかすでに獲得しているマーケット・シェアを獲得することができるというメリットがあります。

2. 時間を買うことができる

M&Aを実行することは、自社で一から経営資源である「ヒト・モノ・カネ」を投入して、新しい事業を立ち上げる時間を省くことができ、お金で「時間を買う」ことができるわけです。

3. 失敗のリスクを軽減できる

一般的に自社の既存事業の売上が伸び悩んでいる場合は、他の領域への進出、すなわち事業の多角化、新地域への進出という事業戦略を取ることが多いかと思います。しかしながら、ノウハウがない事業に新規に進出する場合は、よほどの事業シナジーがない限り、失敗のリスクが高くなります。

そこで、すでにある他業界の会社をM&Aすることで、対象企業の事業ノウハウばかりかすでに獲得しているマーケット・シェアを獲得することが できるというメリットがあります。

OFFICE

会社情報

当社は、会計士および税理士のネットワークをベースに設立された会社です。

これまで、多数のM&Aの経験に裏付けられた専門的ノウハウおよびネットワークを元に顧客企業にとって最適なM&Aを実現することが使命であります。

具体的なサービスとして、最も重要なものは、事業承継及び企業規模の拡大を目指している経営者様にとって、最も効果的なM&Aの相手先を見つけ、ご紹介する仲介業務であります。M&A仲介の難しい点は、なんといっても「相手先企業情報の入手及び両者のマッチング」です。

この仲介業務、すなわち出会いがすべてといっても過言ではありません。他社では、どうしても成約ばかりに目を向けて、成約するならどこでもいい、といったことがありますが、当社はこの仲介業務にもっとも力を入れ、またこの仲介において皆様の事業の発展に尽くしていきたいと考えております。

| 会社名 | 株式会社日本企業評価会計事務所(旧M&Aプロ株式会社) |

|---|---|

| 設立 | 平成28年10月5日 |

| 事業内容 | 企業買収および合併の仲介業務など |

| 住所 | 〒102-0093 東京都千代田区平河町2-8-10 宮川ビル4階 |

| 代表取締役 | 近 暁 |